Какой будет цена биткоина после халвинга?

Во второй половине апреля состоится очередной халвинг первой криптовалюты. Многие участники рынка с оптимизмом ждут это событие, по своей значимости ничуть не уступающее запуску спотовых биткоин-ETF в США.

Уполовинивание награды майнерам за блок с 6,25 BTC до 3,125 BTC сделает цифровое золото еще более дефицитным активом. Это значит, что при неизменном или растущем спросе цена криптовалюты непременно будет двигаться вверх. Дополнительным драйверами нового ралли должны стать институциональное принятие биткоина, снижение регуляторной неопределенности и смягчение монетарной политики ФРС.

Видные эксперты рынка делают самые смелые прогнозы касательно будущих перспектив цифрового золота. ForkLog собрал наиболее интересные из них.

- Исторические данные указывают на положительное влияние халвингов на настроения инвесторов и цену первой криптовалюты.

- Большинство участников рынка уверены, что биткоин зафиксирует новый максимум еще в текущем году.

- Высока вероятность реализации сценария «продажи по факту», который предполагает краткосрочную коррекцию после халвинга.

Как халвинг помогает расти цене биткоина?

Халвинг (halving, «уполовинивание») — это двукратное уменьшение размера вознаграждения майнерам за добавление ими нового блока в блокчейн.

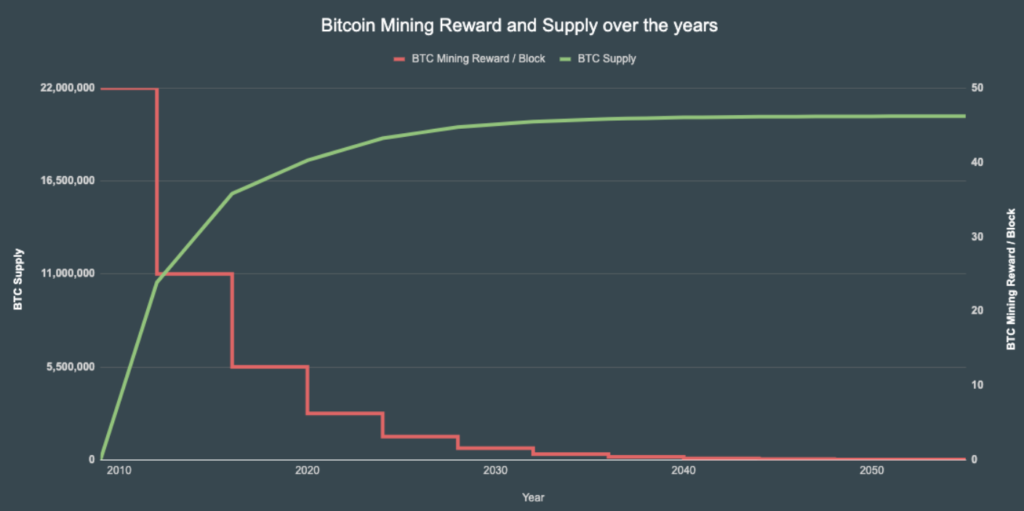

Сатоши Накамото программно заложил халвинги в сети биткоина через каждые 210 тысяч блоков, то есть раз в четыре года — вплоть до того момента, когда с добычей 21 млн монет (предположительно в 2140 году) эмиссия закончится.

В сети первой криптовалюты халвинг проводился трижды:

- 28 ноября 2012 года;

- 9 июля 2016 года;

- 11 мая 2020 года.

Если в начале истории биткоина за добавление в блокчейн нового блока майнеры могли заработать 50 BTC, то после первого уполовинивания размер их вознаграждения сократился до 25 BTC, после второго — до 12,5 BTC, третьего – до 6,25 BTC. Четвертый халвинг биткоина снизит награду за блок до 3,125 BTC. Он ожидается в апреле 2024 года на блоке #840 000.

«Уполовинивание» задумано Сатоши как эффективный инструмент для ограничения эмиссии криптовалюты и сдерживания ее инфляции.

Еще до того, как в 2012 году состоялся первый халвинг, создатель Ethereum Виталик Бутерин пояснил его необходимость, сравнив биткоин с благородным металлом:

«Запасы золота в мире ограничены, и с каждым добытым граммом получать оставшееся золото становится все труднее и труднее. В результате такого ограниченного предложения золото сохраняло ценность международного средства обмена и накопления более шести тысяч лет, и есть надежда, что биткоин сделает то же самое».

Жесткая ограниченность эмиссии — мощный фундамент для роста цены при условии продолжения массового принятия криптовалюты. Майнерами уже добыто 19,6 млн BTC — это ~93% от общего предложения цифрового золота. Грядущий халвинг снизит темп роста эмиссии вдвое.

По разным оценкам, от 2,3 млн BTC до 6 млн BTC утеряны, практически без шансов на восстановление (из-за потерь сид-фраз, смертей участников сети и т. д.). Кроме того, более 70% монет сосредоточены в руках долгосрочных инвесторов — ходлеров, очень редко совершающих транзакции. Эти факторы делают рыночное предложение цифрового золота еще более ограниченным.

«Спрос на биткоин на протяжении многих лет постоянно рос, что сопровождалось планомерным снижением уровня предложения. Как минимум это укрепляет статус биткоина в качестве средства сохранения стоимости», — отметили аналитики CoinGecko.

По их словам, для инвесторов халвинг означает снижение частоты генерации новых биткоинов и, следовательно, более низкую инфляцию сети. Также это предполагает меньшую склонность майнеров к продаже. Это еще один позитивный фактор для цены, поскольку первую криптовалюту добывают крупные игроки, обладающие значительными резервами.

«Исторические данные указывают на положительное влияние ожидаемого дефицита на психологию инвесторов. Участники рынка ожидают роста стоимости биткоина, за этим может следовать увеличение покупок», — поделились наблюдениями эксперты.

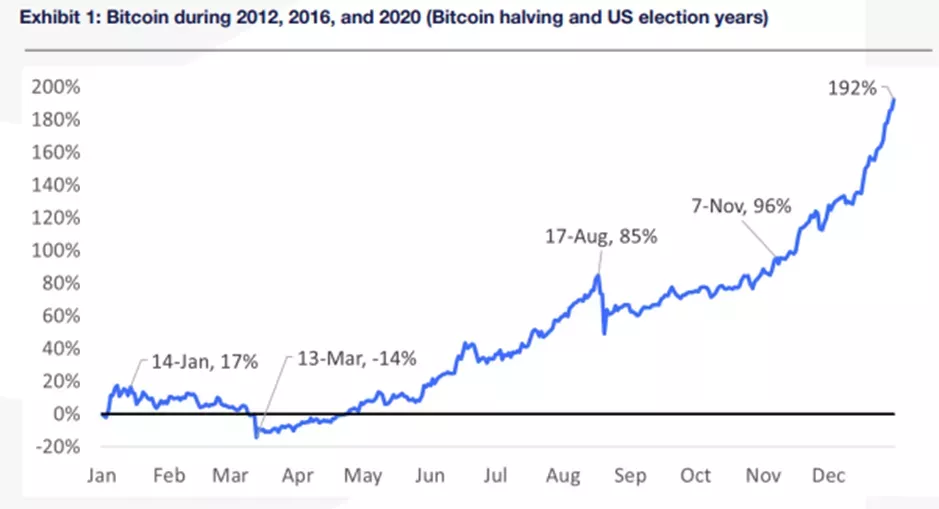

В преддверии халвинга 2020 года первая криптовалюта подорожала примерно на 40% благодаря позитивным ожиданиям и FOMO. После уполовинивания награды цена биткона выросла более чем в три раза по отношению к максимуму предыдущей бычьей фазы (конец 2017 года), добравшись до отметок в районе $69 000.

На заре становления индустрии ситуация было несколько иной. Два первых халвинга в сети биткоина сопровождались повышенной волатильностью монеты в течение последующих 1-1,5 лет: цена актива могла подняться с $11 до $1100 или с $230 до $20 000 — и упасть в пять раз.

Как халвинг повлияет на майнеров?

Как уже говорилось, халвинг означает двукратное снижение вознаграждения майнеров. В современных условиях создание и поддержание работоспособности добывающего биткоины предприятия — дорогостоящая затея. Участники рынка надеются, что поступления от добытых блоков по крайней мере компенсируют основные расходы еще до значительного роста цены более дефицитной криптовалюты.

Если накануне и после халвинга цена биткоина не демонстрирует существенный рост, многие майнеры попросту отключают оборудование.

В игре остаются наиболее эффективные добывающие предприятия, которые:

- накопили достаточно цифровых запасов в качестве «финансовой подушки»;

- инвестировали в передовое оборудование с высокой производительностью и относительно низкой энергоемкостью;

- имеют доступ к дешевому электричеству и, при необходимости, недорогим кредитным ресурсам.

Аналитики CoinShares пришли к выводу, что из публичных майнеров только Bitfarms, Iris, CleanSpark, TeraWulf и Cormint смогут работать с прибылью после халвинга, если цена биткоина окажется ниже $40 000.

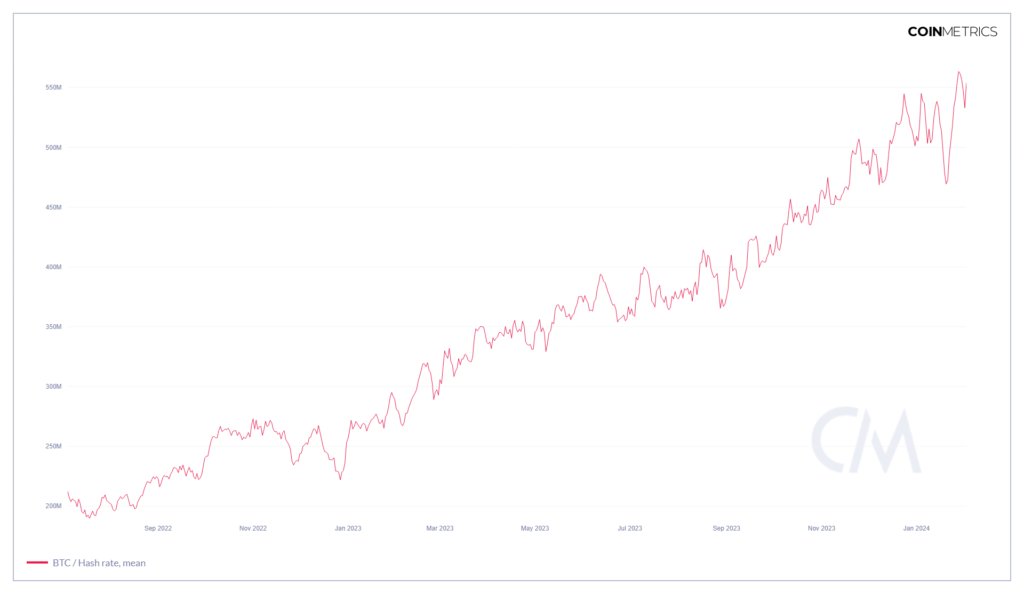

В среднем в последние три года хешрейт биткоина ежегодно рос на 53%. Чтобы сохранить долю на рынке и объем добываемой криптовалюты, майнеры соответственно увеличивали свои вычислительные мощности. Однако компенсировать фактор халвинга им будет сложно, считают специалисты.

При сценарии с массовым отключением оборудования неизбежно падает общий хешрейт. В свою очередь, это замедляет работу сети биткоина, а интервалы между блоками увеличиваются.

Для обеспечения устойчивости сети Сатоши Накамото предусмотрел, чтобы при снижении активности майнинга его сложность также уменьшалась. Если после халвинга часть майнеров сочтет добычу монет невыгодной и откажется от нее, а хешрейт сети снизится, вслед за тем пойдет вниз и показатель сложности добычи цифрового золота.

Это значит, что интервалы, через которые в блокчейн добавляются новые блоки, останутся прежними и скорость обработки транзакций от ухода майнеров не пострадает.

Сложность майнинга пересчитывается раз в две недели — через каждые 2016 блоков. Именно поэтому в криптосообщесте опасаются ситуаций, когда между падением хешрейта и следующим перерасчетом сложности майнинга образуется временной зазор, во время которого сеть биткоина может войти в так называемую «спираль смерти».

Как это выглядит: сложность майнинга остается высокой, его выгодность снижается — майнеры отключают свои вычислительные мощности, хешрейт падает, транзакции в сети замедляются.

Однако блокчейн-эксперт Андреас Антонопулос считает, что сети биткоина «спираль смерти» не угрожает, поскольку майнеры изначально заходят в криптосферу с долгосрочной стратегией и продолжают работу в ожидании нового перерасчета сложности майнинга и восстановления привычной работы сети.

На прибыльность майнинга биткоина также влияют цена и объем транзакций в сети, от которых зависят комиссионные поступления добытчиков криптовалюты. Если эти показатели окажутся достаточно высокими, негативный эффект от снижения вознаграждения будет выражен слабее.

Кроме того, в 2023 году доходы увеличились благодаря популярности Inscriptions — способа записи данных в блокчейн биткоина. Аналитики Glassnode утверждают, что до 30% доходов от комиссий добытчиков в 2023 году пришлось именно на Ordinals и токены BRC-20.

Предстоящий халвинг станет настоящим стресс-тестом для индустрии, доход которой по-прежнему в основном формируется за счет награды за добытые блоки. Повышение эффективности майнинга и сокращение операционных расходов из мер подготовки превратятся в критически важные элементы выживания.

По наблюдениям аналитиков CryptoQuant, запасы цифрового золота в распоряжении добытчиков криптовалюты снизились до отметок июля 2021 года. По словам экспертов, майнеры мотивированы к продажам в рамках подготовки к предстоящему халвингу. Последний снизит награду за блок вдвое и, следовательно, рентабельность добычи цифрового золота в краткосрочной перспективе.

Наиболее сильные продажи — около 800 BTC в день — наблюдались в ноябре-декабре. Однако в начале 2024 года в CryptoQuant обнаружили признаки ослабления давления на цену первой криптовалюты, а также активное наращивание цифровых резервов публичных компаний.

По оценкам экспертов Glassnode, после уменьшения награды майнерам вдвое их продажи для покрытия операционных и капитальных затрат упадут с текущих ~$1 млрд до ~$500 млн.

Существенное преимущество получат добывающие предприятия с доступом к дешевой электроэнергии. Однако учитывая непрекращающиеся закупки крупных партий новейших мощных установок, можно прогнозировать продолжение роста хешрейта и сложности майнинга, что окажет дополнительное давление на доходность.

Какие цены прогнозируют эксперты?

Экс-глава Binance Чанпэн Чжао исключил удвоение цены биткоина на следующий день после халвинга. Опираясь на исторические данные, он предположил, что ATH многократно обновится лишь через год после уполовинивания.

Столь же сдержанный прогноз представили аналитики DecenTrader. По их мнению, первая криптовалюта «проверит решимость инвесторов» распродажей после халвинга и лишь в четвертом квартале обновит ATH.

Подобные ожидания эксперты объяснили «классическим поведением» первой криптовалюты в год сокращения награды майнерам вдвое.

Аналитики полагают, что примерно за два месяца до халвинга стоит ожидать всплеска покупок с последующими «продажами на новостях».

«Другими словами, у биткоина есть около 30 дней, чтобы пройти фазу коррекции, прежде чем обнаружится спрос на FOMO», — написали специалисты.

По их оценкам, на фоне оптимизма инвесторов биткоин может подорожать до $49 000 еще до уполовинивания награды майнерам. Альтернативный сценарий предполагает, что цена первой криптовалюты уже восстановила достаточный импульс для роста к указанной отметке.

«После предыдущих халвингов потребовалось 220–240 дней, чтобы пробиться к новым рекордным максимумам. Стоит ожидать повторения тенденции — курс достигнет нового ATH в середине-конце четвертого квартала 2024 года. Это даст некоторое время для коррекции», — указали специалисты.

Аналитики Bitfinex уверены, что переход ФРС от ужесточения к смягчению монетарной политики способен оказать положительное влияние на криптовалюты.

Согласно специалистам, разворот станет сигналом ослабления неприятия риска среди инвесторов, что вызовет приток капитала в том числе в цифровые активы. Снижение Федрезервом ключевой ставки может совпасть с халвингом, который исторически приводил к существенному росту цен, добавили они.

«С исторической и технической точек зрения это бычье событие, хотя можно допускать временную просадку на продажах по факту», — указали эксперты.

Согласно оценкам Matrixport, цифровое золото подорожает до $63 140 к апрелю и обновит исторический максимум цены к концу 2024 года.

По их наблюдениям, за медвежьей фазой 2014 года (-58%) последовали три года бычьего ралли. После рецессии 2018 года (-72%) вновь наблюдалась позитивная динамика в течение следующих трех лет.

В ожидании повторения цикличности после спада в 2022 году на 65% аналитики ждут удорожания первой криптовалюты в 2024-2025 году.

«Исторически сложилось так, что годы халвинга были в целом оптимистичными: 2012 (+186%), 2016 (+126%) и 2020 (+297%)», — сообщили они.

По наблюдениям специалистов, перед каждым сокращением вдвое наград за найденный блок майнеры, как правило, накапливали монеты, что приводило к росту цены на 200%. Экстраполяция наблюдения дает ориентир в $125 000 к концу 2024 года.

Эксперты отметили поддержку для роста в макроэкономической среде. По их мнению, замедление инфляции продолжится, что станет стимулом для ФРС начать снижение ключевой ставки.

Представители Matrixport также предупредили о возможной распродаже в марте, накануне халвинга. По их расчетам, биткоин может скорректироваться до $36 350.

Гораздо более смелый прогноз дал ветеран индустрии и CEO Blockstream Адам Бэк. Он предположил, что цена биткоина пробьет уровень $100 000 еще до халвинга.

Касательно долгосрочного движения котировок цифрового золота предприниматель согласился с мнением сооснователя BitMEX Артура Хэйеса о достижении уровня от $750 000 до $1 млн к 2026 году.

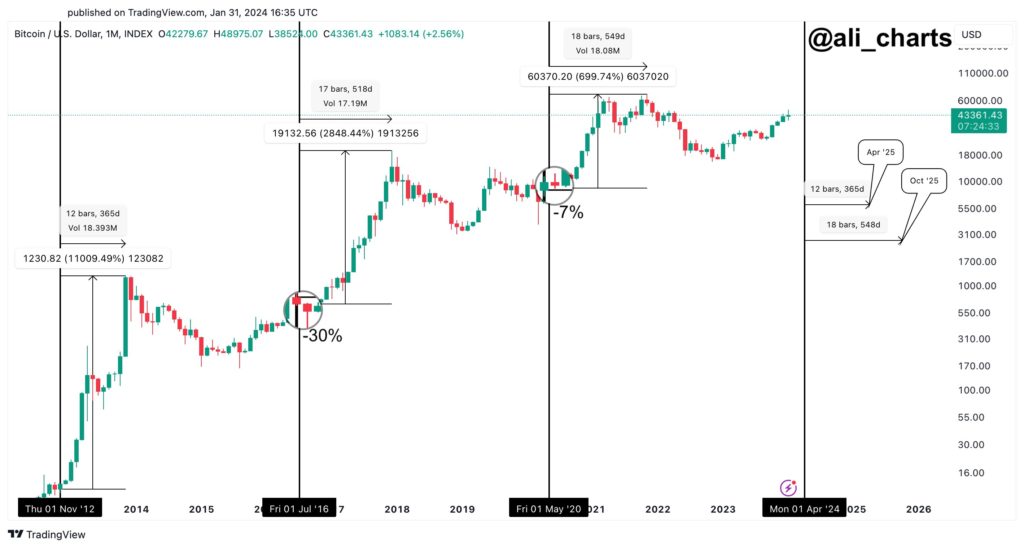

Эксперты CryptoQuant напомнили, что после прошлого халвинга цифровое золото подорожало на 654%, вплотную приблизившись к рубежу в $70 000. Если исторические тенденции в этом контексте подтвердятся, то биткоин установит новый ATH в период с апреля по октябрь 2025 года, считает аналитик под псевдонимом Ali.

По его наблюдениям, продолжительность бычьего рынка после последнего уполовинивания составила 549 дней.

Ali также допустил коррекцию в апреле-мае, поскольку после халвинга в 2016 и 2020 годах курс испытал коррекции на 30% и 7% в течение месяца.

Отдельно специалист отметил самый значительный период накопления монет почти за три года. Согласно его наблюдениям, индикатор Accumulation Trend Score колебался вблизи 1 в последние четыре месяца. По мнению Ali, это является признаком сильной уверенности крупных игроков.

Довольно консервативный прогноз предоставил CEO Marathon Digital Фред Тиль. Он предположил, что к концу 2025 года первая криптовалюта может достичь нового максимума на уровне $125 000.

«Единственная уникальная вещь, которая есть у биткоина, но нет у акций, — это ограниченное количество монет», — добавил он.

По его мнению, увеличение предложения цифрового актива на рынке будет происходить медленнее, чем у золота. Это окажет значительное влияние на цену криптовалюты.

Традиционно халвинг создавал основу для роста биткоина, компенсируя потери доходов майнеров, считает Тиль. Предстоящее уполовинивание награды не станет исключением.

Глава Marathon отметил, что появление спотовых биткоин-ETF в США, вероятно, приведет к повышению ликвидности и снижению волатильности актива. Новые инструменты также сделают первую криптовалюту более привлекательной для институционалов.

Тиль добавил, что разнообразные варианты инвестирования в биткоин, включая прямое владение, фьючерсы и диверсифицированные корзины фондов, подчеркивают его растущую интеграцию с основными финансовыми системами.

Несмотря на все положительные стороны, глобальная геополитика, сила доллара США, уровень инфляции и внешние факторы вроде цен на энергоносители и динамики торговли все еще влияют на первую криптовалюту, заявил Тиль. Эти факторы в сочетании с присущей биткоину волатильностью и нестабильным хешрейтом негативно отражаются на принятии актива.

«Я не собираюсь прогнозировать биткоин по $1 млн к концу года. Думаю, это будет гораздо более скромная цифра. Мы увидим, как институциональные деньги начнут поступать медленно, но верно. Объемы транзакций и приток средств будут расти с течением времени, и все это скажется хорошо на первой криптовалюте», — объяснил глава майнинговой компании.

К концу третьего или началу четвертого квартала 2024 года Тиль ожидает, что биткоин достигнет нового исторического максимума, но затем произойдет спад, который снизит его курс к отметкам около $40 000–50 000.

Схожий прогноз сделал основатель SkyBridge Capital Энтони Скарамуччи. По его мнению, котировки первой криптовалюты превысят отметку $170 000 в следующем году.

«Если биткоин будет на уровне $45 000 во время уполовинивания, […] то актив достигнет $170 000 к середине или концу 2025 года. […] Где бы ни была цена в день халвинга в апреле, умножьте ее на четыре — биткоин достигнет этой отметки в ближайшие 18 месяцев», — отметил специалист.

Сооснователь Fundstrat Том Ли выразил мнение, что котировки первой криптовалюты достигнут отметки $150 000 к концу 2024 года.

«В ближайшие пять лет будет ограниченное предложение, но с одобрением спотовых биткоин-ETF у нас есть потенциально огромный спрос, поэтому я считаю, что в течение пяти лет что-то около $500 000 вполне достижимо», — добавил он.

Популярный блогер PlanB предположил, что после предстоящего халвинга биткоин станет дефицитнее золота и недвижимости.

На основе своей модели Stock-to-Flow эксперт допустил, что капитализация цифрового актива может и не превзойти показатель золота — свыше $10 трлн. Однако приближение к этой отметке и эмиссия в 20 млн монет приблизят цену криптовалюты к $500 000.

Аналитик обозначил минимальный уровень котировок, ниже которого, по его мнению, криптовалюта уже не упадет: 200-недельная скользящая средняя цены биткоина достигла $31 000, а курс исторически никогда не опускался ниже значения метрики.

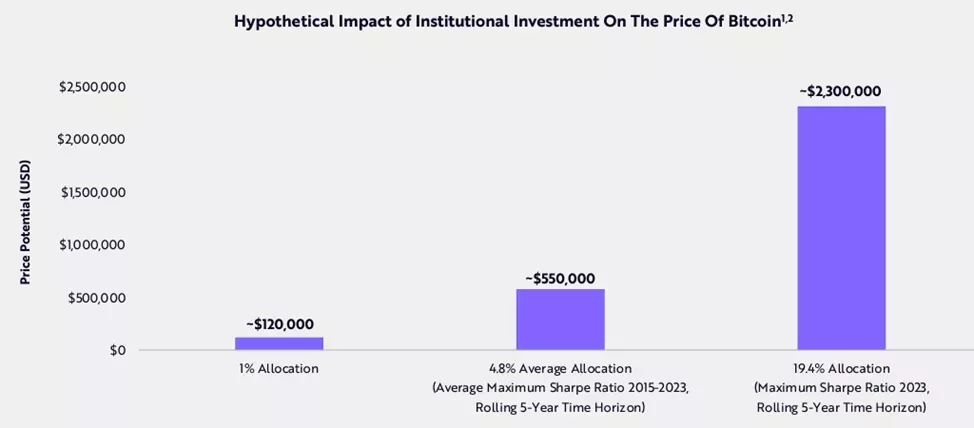

Представители ARK Invest предположили, что к 2030 году биткоин вырастет до $120 000. Для этого нужно, чтобы доля цифрового золота в глобальных инвестиционных портфелях выросла до 1%.

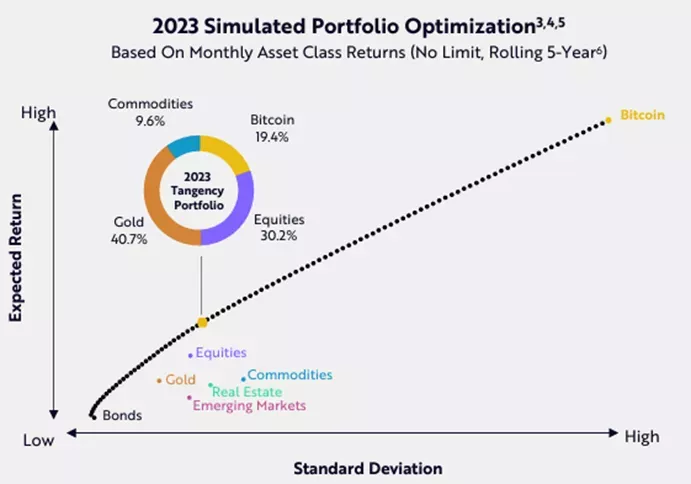

Если соответствующий показатель достигнет 19,4%, цена криптовалюты увеличится до $2,3 млн.

Стоимость глобальных портфелей специалисты оценили в $250 трлн.

Значение в 19,4% получилось после оптимизации параметра доходности с поправкой на риск по итогам 2023 года. Другими компонентами портфеля стали золото (40,7%), акции (30,2%) и биржевые товары (9,6%).

В качестве драйверов дальнейшего повышения капитализации биткоина аналитики назвали спотовые ETF, халвинг, принятие актива среди институционалов и дальнейшее снижение регуляторной неопределенности.

Согласно январскому опросу аналитиков Finder среди 31 представителя индустрии, прогнозируемая средняя цена биткоина по итогам 2024 года находится на отметке $87 875.

49% опрошенных выразили мнение, что первая криптовалюта недооценена. Лишь 10% высказали уверенность в обратном.

Выводы

Многие эксперты уверены в положительной синергии от запуска спотовых биткоин-ETF с грядущим халвингом. Эти ожидания сами по себе являются мощным фактором роста цена первой криптовалюты, которая чутко реагирует на изменения рыночных настроений.

Потенциал предстоящей волны роста велик. Вдобавок к этому ончейн-индикаторы указывают, что до зоны перекупленности рынка еще очень далеко. При этом большинство аналитиков сходится во мнении, что бычье ралли продлится как минимум год после халвинга.

Однако не стоит забывать о неизбежности внезапных коррекций, сопровождаемых ликвидациями крупных позиций. Не исключен и сценарий с «продажей по факту» после всеобщего FOMO, как это произошло вскоре после запуска спотовых ETF.