Как принимать комплаенс-решения в криптосервисе: пошаговый процесс и чек-лист документов

Качественная система комплаенса — это не ручная проверка паспортов, а комплексный процесс, состоящий из трех слоев: процедур принятия решений, AML-мониторинга транзакций и качественного сбора данных (KYC/SOF).

Разберем, как выглядит комплаенс-механизм изнутри, опираясь на современные стандарты FATF и реальную практику AML-офицеров.

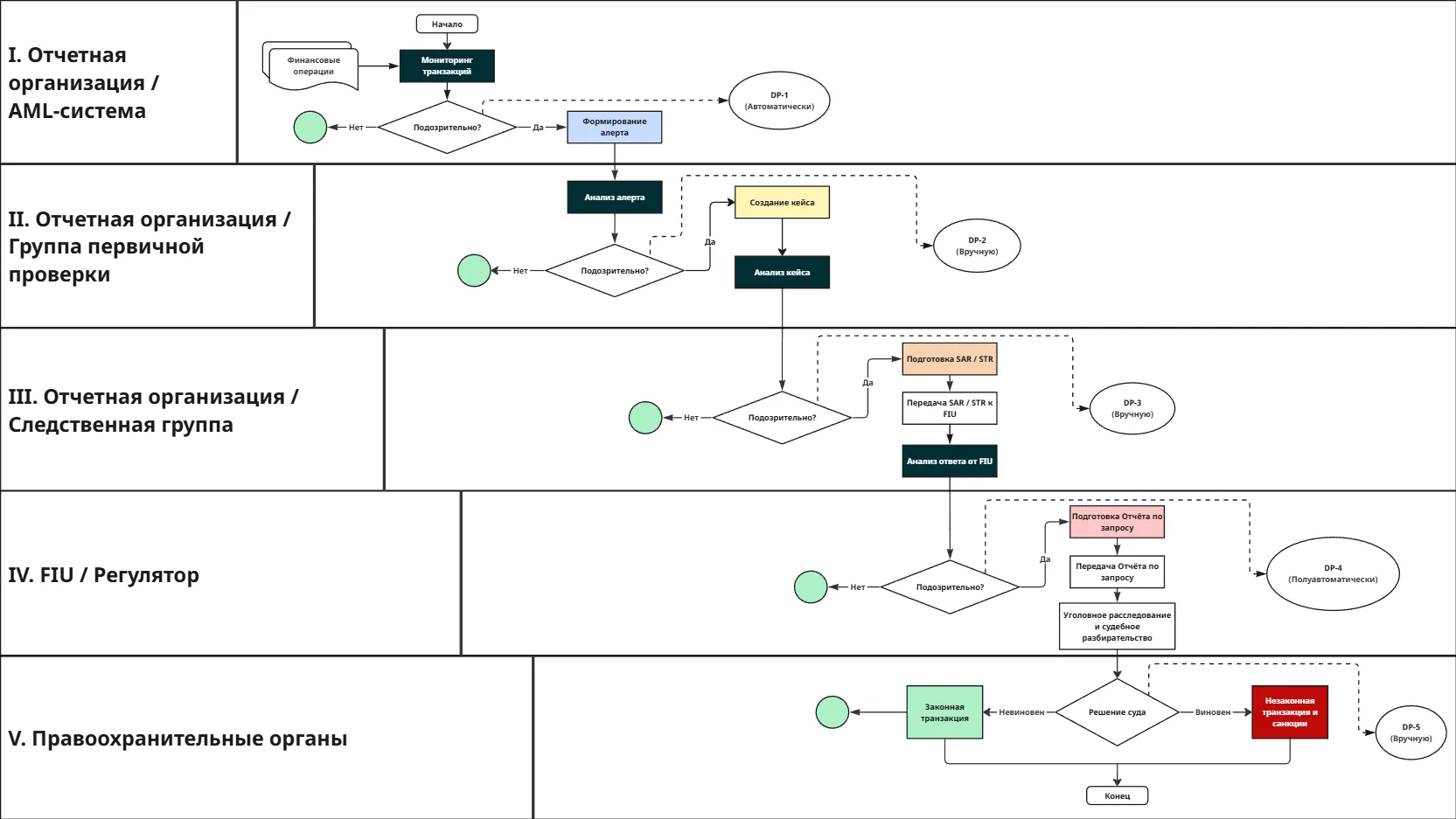

Процедурный слой: алгоритм принятия решений

Фундамент любого VASP — это формализованный поток данных (Data Flow). Решение о блокировке или успешной обработке транзакции не может зависеть от настроения человека. Оно принимается в рамках каскадной модели оценки риска для каждого отдельного кейса. Механизм остается универсальным для всех.

Этап I. Автоматическая предварительная оценка (DP-1, автоматически)

Первый этап определения риска — AML-проверка транзакции. Как только транзакция попадает на кошелек сервиса, она проходит через AML-сервис, который проверяет источник происхождения средств.

Задача. Автоматическая идентификация и фильтрация транзакций, содержащих индикаторы критического риска (Severe Risk), без вовлечения оператора.

Логика. AML-сервис проверяет транзакцию на наличие высокорисковых активов на кошельке отправителя (например, санкции, финансирование терроризма, программы-вымогатели, даркнет, скам).

Результат. Либо «Автоматическое подтверждение», либо «Красный флаг» (алерт).

Этап II. Квалификация риска (DP-2, вручную)

Алерт попадает к специалисту первой линии. Здесь происходит ручной анализ на проверку ложного срабатывания.

Кейс. Клиент перевел средства из миксера, но сумма незначительна, а история кошелька чистая.

Решение. Специалист оценивает риск-аппетит компании. Если транзакция попадает в категорию «Критический риск» (санкции, терроризм, программы-вымогатели, скам), создается полноценный инцидент (кейс).

Этап III. Глубокое расследование (команда по расследованиям)

Ключевой этап внутреннего комплаенса. Здесь подключается старший офицер.

Изучение кейса. Проводится глубокий OSINT, запрашиваются документы (KYC/SOF), строится граф связей.

DP-3 (вручную). Финальная оценка внутри компании.

Решение. Если клиент не смог объяснить происхождение средств или связь с нелегальной активностью очевидна (критический риск), VASP обязан подготовить отчет о подозрительных транзакциях (Suspicious Activity Report, Suspicious Transaction Report, SAR/STR) и передать его регулятору.

Этап IV. Регуляторный надзор

После отправки SAR инициатива переходит к финансовой разведке (FIU).

Анализ ответа. Регулятор анализирует полученные данные.

DP-4 (полуавтоматически). Оценка обоснованности подозрений на государственном уровне.

Решение. Если регулятор видит состав преступления, формируется отчет расследования и дело передается силовикам.

Этап V. Правоприменение (правоохранительные органы)

Финальная стадия: обменник выступает как свидетель, исполнитель или источник данных. Далее — уголовное расследование и судебное производство, итогом которых становится судебное решение (DP-5, вручную):

- не виновен. Транзакция признается легитимной (легальная транзакция) и средства размораживаются;

- виновен. Активы признаются нелегальными (нелегальная транзакция), следуют штрафы или конфискация.

Важно для VASP: после третьего этапа (отправки SAR) провайдер теряет контроль над процессом. Попытка вернуть средства пользователю на этапах IV и V без санкции уполномоченных органов может быть квалифицирована как нарушение закона.

OSINT как необходимый инструмент для обеспечения безопасности

OSINT-процесс внутри VASP должен быть формализован так же, как KYC и ончейн-анализ. Это предполагает наличие стандартизированной методологии: какие источники проверяются в первую очередь, как фиксируются скриншоты и ссылки, как оценивается надежность источников и как результаты OSINT интегрируются в итоговый риск-скоринг кейса.

OSINT не должен зависеть от субъективного подхода аналитика. Выводы обязаны быть воспроизводимыми, проверяемыми и понятными для внешнего аудитора или FIU.

Комбинация ончейн-аналитики и OSINT существенно повышает качество решений на уровне DP-3. Если AML-сервис сигнализирует о высоких рисках, но OSINT не подтверждает связь с реальной противоправной активностью, кейс может оставаться в статусе «повышенный риск без SAR» при усиленном мониторинге.

Если же OSINT выявляет признаки мошеннического проекта, активности на даркнет-площадках или обхода санкций — даже при частично «чистом» ончейн-трейсе — это становится основанием для эскалации, блокировки и подачи SAR/STR.

Таблица ниже предназначена для системной оценки рисков, выявленных в рамках OSINT, на уровнях DP-2/DP-3 и их прямой привязки к конкретным решениям — от проведения EDD и установления лимитов до блокировки и подачи SAR.

Примечание: указанные категории «красных флагов» используются исключительно для внутренней оценки риска и не подлежат прямому доведению до сведения клиента в рамках коммуникации, чтобы избежать раскрытия информации (tipping off) и нарушения требований AML-законодательства.

Теперь перейдем к следующему логическому уровню — AML‑триггерам, то есть ончейн‑ и поведенческим индикаторам, за которые адрес или транзакция попадает в высокорисковую зону и может быть заблокирована.

AML-триггеры: за что конкретно блокируют?

Все активы делятся на категории риска. «Чистота» транзакции зависит от того, откуда пришли деньги.

Согласно классификации рисков, блокировка почти неизбежна при взаимодействии с категориями высокого и критического уровня. К ним относятся:

- прямая или косвенная связь с торговыми площадками даркнета.

- средства, связанные с мошенническими магазинами или скам-проектами;

- инструменты для запутывания транзакционных следов;

- средства, полученные путем вымогательства хакерами;

- украденные активы;

- адреса, находящиеся под санкциями.

Если ончейн- и OSINT-анализ показывает связь с этими категориями, обменник не «придирается» — он выполняет требование безопасности.

Инструментальный слой: чем анализируем?

Современный криптокомплаенс невозможен без AML-сервисов для анализа транзакций: VASP обязан проверять каждую из них.

Эффективный AML-сервис включает:

- кластеризацию. Понимание, что адрес bc1q... принадлежит конкретной бирже или даркнет-площадке;

- визуализацию графов. Отслеживание цепочки движения средств (Peeling chains, микширование);

- оценку рисков. Присвоение транзакции уровня риска.

В рамках риск-ориентированного подхода компании используют несколько независимых AML-источников для валидации оценки рисков. Например, AMLOfficer выступает агрегатором и позволяет проверять транзакции и кошельки сразу через четыре AML-провайдера.

Слой данных: гайд по KYC/SOF

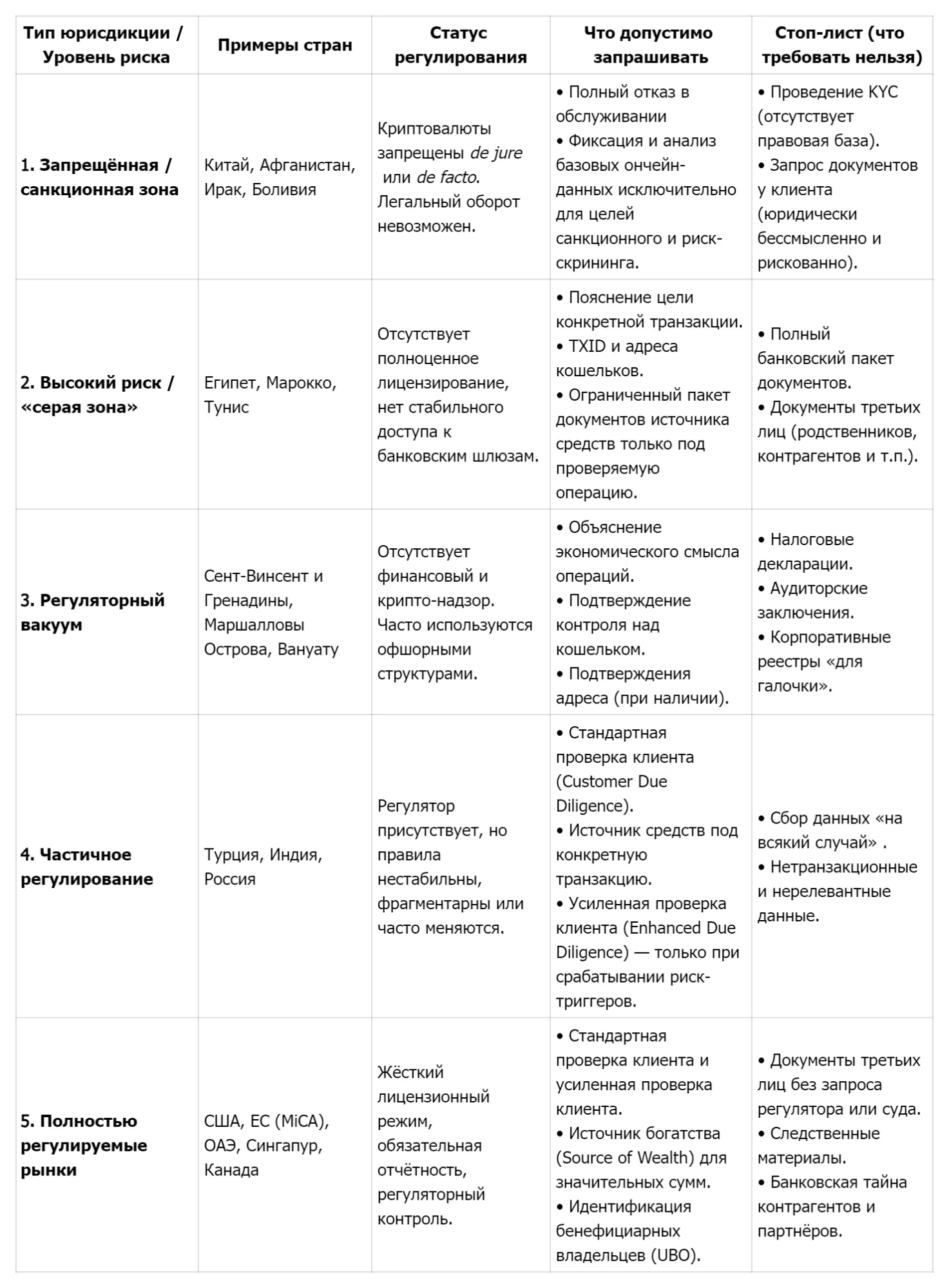

Самый сложный вопрос для VASP: какие документы запрашивать? Здесь работает принцип RBA (риск-ориентированный подход). Требования должны быть адаптивными.

Мы составили матрицу решений на основе юрисдикционных рисков. Используйте таблицу ниже как шпаргалку при настройке внутренних политик.

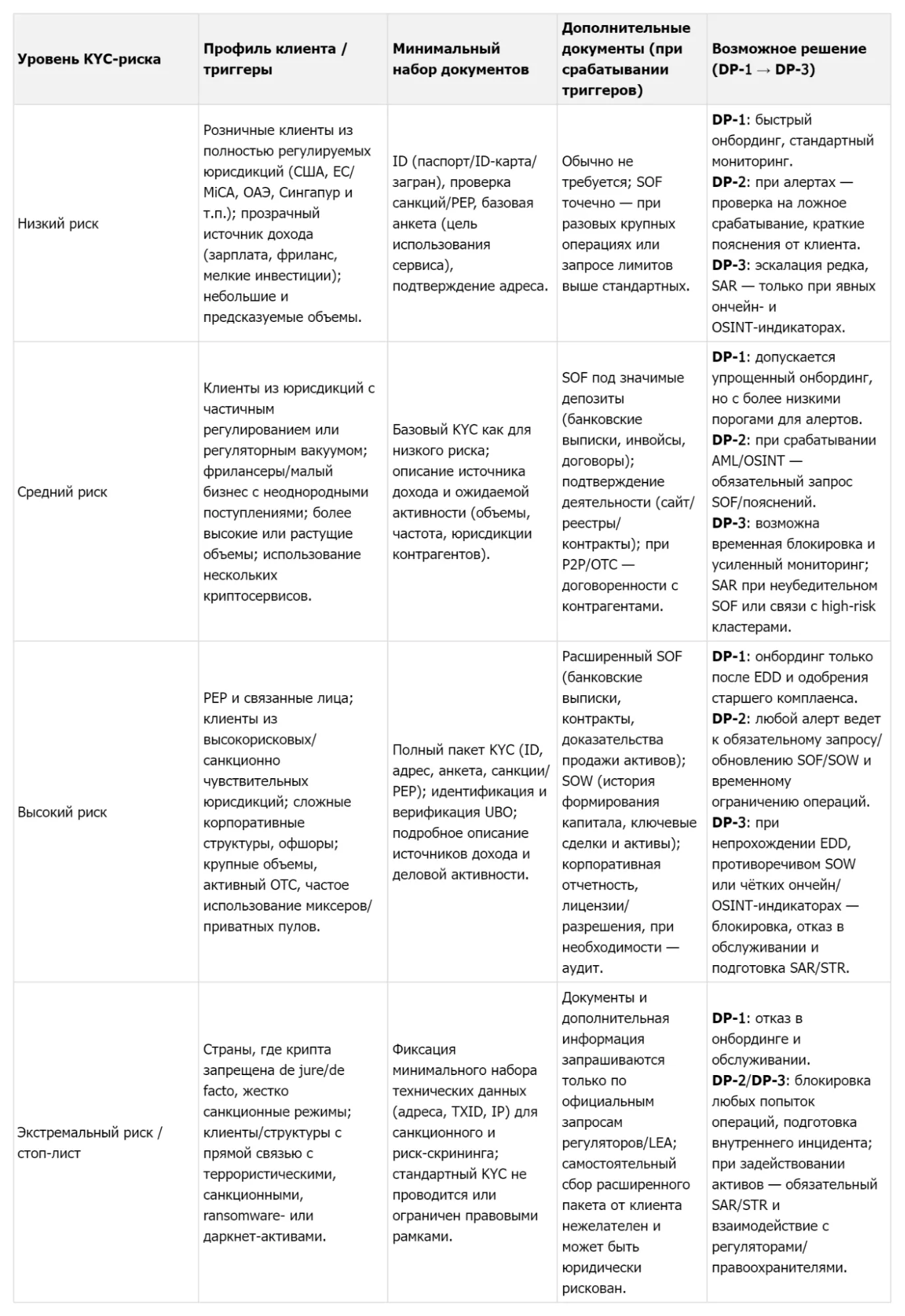

KYC как индикатор для комплаенс‑решений

Для VASP и криптобирж KYC — это не просто «входной фильтр», а формализованный контур, через который проходит почти вся комплаенс-логика по клиенту и его транзакциям. KYC-профиль задает исходный уровень риска, глубину мониторинга и порог, после которого кейс уходит на ручную проверку или эскалацию до SAR/STR. Каждый этап DP — от автоматического скоринга до финальной эскалации — по сути отвечает на один вопрос: «Кого именно мы обслуживаем?».

Риск-ориентированный подход в KYC означает, что криптосервис заранее фиксирует в политике типы клиентов, продуктов и юрисдикций, а затем для каждого риск-профиля определяет набор обязательных комплаенс-контролей.

Для клиентов из полностью регулируемых юрисдикций (США, ЕС/MiCA, ОАЭ, Сингапур и др.) это, как правило, стандартный CDD: идентификация, проверка документов, санкции и PEP, цель деловых отношений.

Для высокорисковых клиентов или сложных структур применяется EDD — с расширенным пакетом, проверкой UBO и усиленным мониторингом. В матрицу процедур также вшиваются триггеры: какие события — рост объемов, выход на новые страны, связь с миксерами, негативные медиа — требуют обновления KYC-профиля и пересмотра лимитов.

KYC-политика должна ясно разграничивать «базовый KYC» и расширенную проверку пользователей. Источник средств (Source of Funds, SOF) объясняет, откуда получены деньги в рамках конкретной операции — например, зарплата, продажа актива или OTC-сделка. Источник благосостояния (Source of Wealth, SOW) описывает, как в целом сформировалось состояние клиента и соответствует ли оно его заявленному профилю.

Для большинства пользователей обычно достаточно точечного SOF по отдельным операциям. Полный SOW-пакет применяется при крупном обороте, работе с PEP, офшорными структурами и другими высокорисковыми профилями. Без удовлетворительного SOF/SOW по высокорисковому клиенту кейс не может быть «закрыт в зеленую» и должен либо оставаться под усиленным мониторингом, либо эскалироваться.

Чек-лист документов для KYC в криптосервисах

Базовый KYC (физлица, CDD). Обязательный минимум для открытия аккаунта и низких/средних лимитов:

- персональные данные. ФИО, дата рождения, гражданство, адрес проживания, контактный телефон, email;

- документ, удостоверяющий личность. Паспорт, ID‑карта, загранпаспорт, водительское удостоверение (если разрешено локальным законом);

- подтверждение адреса. Счет за коммунальные услуги, банковская выписка, налоговое уведомление, официальное письмо госоргана, аренда/выписка из реестра — обычно не старше трех месяцев;

- селфи/liveness check. Фото/видео с документом в руках либо биометрическая проверка через приложение;

- подтверждение цели использования сервиса. Краткое описание (трейдинг, P2P, инвестиции, платежи).

Базовый KYC (юрлица, CDD). Для корпоративных клиентов и структур:

- учредительные документы. Сертификат регистрации (Certificate of Incorporation), устав/Articles of Association, выписка из коммерческого реестра;

- реквизиты компании. Полное наименование, юридический адрес, регистрационный номер, налоговый номер;

- структура собственности и управления. Органиграмма (ownership chart), список директоров и лиц, имеющих право подписи;

- документы по UBO (бенефициары с долей не ниже установленного порога, чаще 25%). ID и Proof-of-Address каждого бенефициара;

- описание бизнеса. Вид деятельности, основные контрагенты/рынки, ожидаемые объемы и назначение операций в криптосервисе.

Дополнительные документы для EDD (усиленная проверка). Применяются к высокорисковым клиентам/юрисдикциям, PEP, сложным структурам и при аномальном поведении:

- подтверждение дохода (для физлиц). Справка о заработной плате, трудовой контракт, налоговые декларации, выписки по банковским счетам, договоры купли‑продажи активов, наследство, дивиденды;

- подтверждение легальности бизнеса (для юрлиц). Финансовая отчетность (аудированная при необходимости), ключевые договора/инвойсы по основным потокам, лицензии и разрешения регуляторов, если бизнес регулируется;

- дополнительные анкеты по рискам. PEP‑декларация, сведения о должности, публичном статусе, странах присутствия, источниках капитала;

- усиленные проверки СМИ и санкций (adverse media, расширенные санкционные/PEP‑списки) с фиксацией результатов в досье клиента.

Документы по Source of Funds (SOF). Запрашиваются под конкретные операции/потоки, если сумма, частота или ончейн‑риски выше порога:

- банковская выписка, подтверждающая поступление средств, которые заходят в криптосервис;

- инвойсы, договоры, акты по сделкам, за счет которых сформирован депозит (например, продажа товара/услуг);

- подтверждение продажи активов: договоры и платежи по продаже недвижимости, авто, долей в бизнесе, ценных бумаг;

- документы по криптоисточникам: выписки с других бирж, отчеты из кошельков, ончейн‑трассировка при миграции активов между сервисами.

Документы по Source of Wealth (SOW). Используются для крупных объемов, VIP‑клиентов, сложных офшорных структур, PEP и других высокорисковых категорий:

- консолидированное описание истории состояния: краткое резюме клиента о том, как сформирован капитал (бизнес, инвестиции, наследство, продажа активов);

- подтверждающие документы по ключевым источникам богатства: доля в бизнесе (учредительные документы, отчетность, дивидендные решения), инвестиции (брокерские отчеты, документы по продаже долей/акций), наследство/дарение (завещания, договоры дарения, решения суда), доход от профессиональной деятельности (контракты, гонорары, IP‑лицензии).

Внутренний чек‑лист по KYC‑файлу. Чтобы комплаенс‑решение было защищаемым, в KYC‑досье должны быть не только документы, но и метаданные:

- лог всех версий анкеты клиента и обновлений данных;

- дата и результат верификации документов (ID, адрес, UBO), используемый провайдер/метод;

- скриншоты/отчеты по санкциям, PEP и adverse media с датой проверки;

- решение по уровню риска, лимитам и необходимости EDD/SOF/SOW с указанием офицера и даты;

- ссылки на связанные кейсы (алерты, расследования, SAR/STR), если они были.

KYC-риски и алгоритмы действий при их появлении

Красные линии: злоупотребления и чрезмерный сбор документов

Важно помнить: VASP — это частная компания, а не прокуратура. В комплаенс-практике существует понятие «чрезмерных и неправомерных запросов информации» (Abusive Information Requests) — требований, нарушающих принцип минимизации данных (data minimisation principle).

Такой подход вытекает из риск-ориентированного подхода в AML (risk-based approach, AML-RBA), требований GDPR, а также из практики подразделений финансовой разведки (FIU): объем и глубина запрашиваемой информации должны быть пропорциональны выявленному уровню риска и обоснованы в досье клиента.

Согласно рекомендациям и здравому смыслу, офицер по комплаенсу не должен запрашивать у клиента:

- банковские выписки третьих лиц (контрагентов клиента);

- внутреннюю бухгалтерскую отчетность и налоговые декларации (если это не единственный способ подтвердить SoW для клиентов высокого риска);

- нотариальные аффидевиты;

- аудиторские заключения.

Запрос этих документов легитимен только при наличии официального запроса от компетентных органов (суд, правоохранительные органы). Включение их в стандартный чек-лист обменника — признак непрофессионализма и риск юридических претензий со стороны пользователей.

Эффективный комплаенс — это баланс между безопасностью бизнеса и возможностью достигать цели (конверсией). Для обеспечения этого баланса:

- внедрите автоматический мониторинг на входе;

- используйте матрицу рисков (см. таблицу выше), чтобы не мучить «чистых» клиентов излишними проверками.

Чтобы снизить риск работы с высокорискованными криптоактивами, используйте данные сразу нескольких AML-провайдеров. В AMLOfficer такой подход уже реализован.

Если ситуация требует более детального разбора, специалисты сервиса могут предоставить консультации и рекомендации.

Текст: команда AMLOfficer